ダブルライン・キャピタル主催の座談会の「市場見通し」セッションから、債券王ジェフリー・ガンドラック氏の発言。

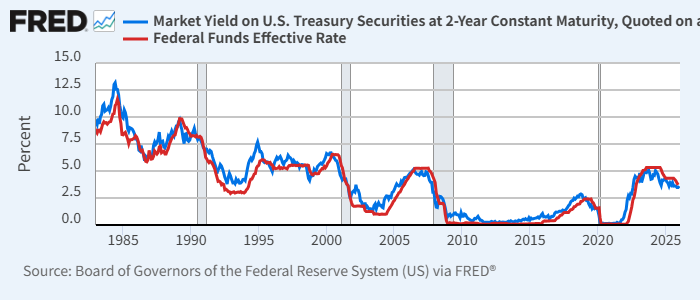

冒頭ガンドラック氏は、FF金利が2年債利回りに追随するという従前からの持論を繰り返した。

米2年債利回り(青)と実効FF金利(赤)

1980年代以降、確かにFF金利(赤)は2年債利回り(青)を後追いしているように見える。

それは2024年からの利下げサイクルでも続いている。

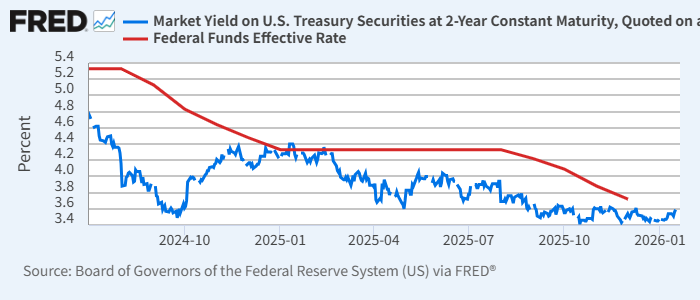

米2年債利回り(青)と実効FF金利(赤)(今利下げサイクル)

ガンドラック氏は、現在FF金利が2年債利回りにほぼ追いついている点に注目する。

つまり、2年債利回りに追随するのなら、FF金利は現在の水準から大きく動く必要がなくなったことになる。

「私のメインシナリオは、5月まで利下げはないというもの。

その後、媚びへつらうFRB議長になり、利下げがあるだろう。

私は、短期側について強気だ。

最終的に短期金利は低下する。」

ガンドラック氏は、公開市場で取引される社債の「クレジットの質」が過去より改善していると指摘している。

特にジャンク債市場では、過去に比べてBB格以上の割合が増え、CCC格以下の割合が減っているのだという。

そして、その笑えない理由を明かしている。

(公開市場の社債の)タイトなスプレッドがこれほど強く長く持続している理由とは、水面下で、おそらく潜在意識の中で、投資家がある事実に気づいているからだろう:

過去、公開市場の社債を蝕んできたリスクの多くが、今はプライベート・クレジットとして売られている。

ガンドラック氏は従前から、この5年ほどで急拡大したプライベート・クレジットについて、次の市場混乱の火種になると予想してきた。

今回もその販売のされ方についての問題点を3つ挙げている:

- 「幻想」日々マークツーマーケットされないのに、低ボラティリティ(高いシャープ・レシオ)が売りとされていた。

- 「過去の実績」5年前までは良かったが、足下では悪化している。

- 「夜ぐっすり眠れる」日々の市場価格変動がないから安心(?)という奇妙な論理(1つ目と同根)。

ガンドラック氏の話を受けて、ある参加者は「今はリテールで販売されている」と付け加えた。

プライベート市場の商品はオルタナティブ投資の1つとして近年急拡大したが、今は流動性のなさゆえに避けられることが多くなった。

資金繰りに迫られて売れば、大きなディスカウントを要求されることになる。

かつて機関投資家から好まれ、今は苦慮されている、そうした商品が、今はターゲットを変えてリテール投資家にセールスされていることは周知の事実。

言葉は悪いが、かつての日本で問題となった《飛ばし》に似た状況(ただし、買い戻しがつかない)になりかねない状況なのだ。