ダブルライン・キャピタルのジェフリー・ガンドラック氏が、同社主催の年初恒例の座談会で、米市場にかかわる2つの変調をあらためて指摘している。

投資家として、金利はかつてのように振舞わないことを認識しないといけない。

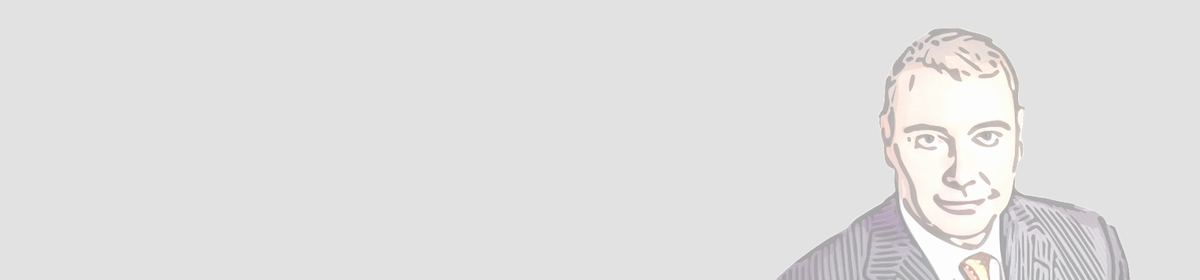

FRBは1年前(訳注:2024年)の9月から175 bp利下げしたが、長期金利は上昇し、下がっていない。

債券王が米長期債と米ドルで起こっている変調を指摘した。

FRBによる利下げが開始された2024年9月、米長期金利は3.6%台だったが、現在では4.2%を超えている。

実効FF金利(青)と米10年債利回り(赤)

ガンドラック氏は、経済指標を平均値で語ることの危うさを指摘する。

とりわけK型の経済では平均が実像を表していないとの意見だ。

同氏に言わせれば、米経済は世間で言われているほどには好調でない。

「この意見は前から述べてきたが、これまでのところ市場は私が言ったとおりになった:

経済が弱くなっても、すでに経済の一部はそうなっているが、長期側の金利は上昇する。」

ガンドラック氏は、世間では利下げがあれば長期金利・住宅金利が下がるとの根強い条件反射が存在すると話す。

しかし、同氏の予想が的中するなら、そうした条件反射に囚われた人たちは利下げや景気後退に対して誤った反応を示すことになる。

ガンドラック氏は「金利は1980-2020年のように振舞わない」とし「そのパターンで将来を予想することはできない」と警告した。

米ドルについても従来とは真逆の挙動が見られるという。

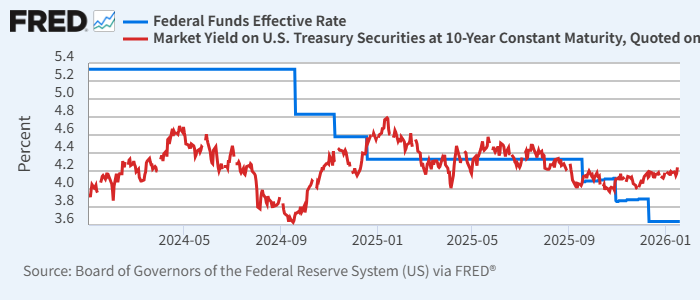

「2010年頃以降S&P 500は13回の調整があった。

(2025年4月の)関税タントラムでは約18%下げた。

2025年より前の12回では、S&P 500が10%超下げた時、毎回約8-10%ドルが上げている。

今回は違って、8-10%下げた。」

S&P 500(青、左)と名目ドル指数(赤、右)

かつてはリスクオフで買われることの多かった米ドルだが、今ではそうとも言えなくなっている。

ガンドラック氏はこの変調も肝に銘じるべきと語っている。

つまり、ドルはもはや質への回避のための資産とは考えられていない。

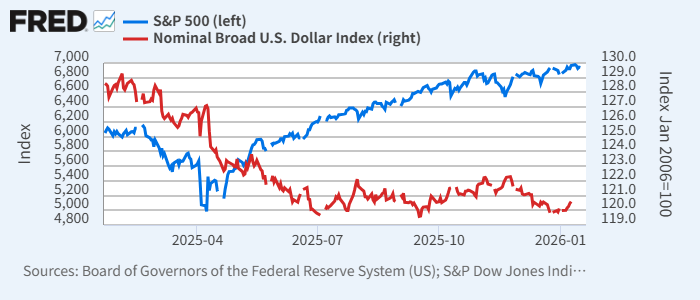

少し前までは、リスクオフのドル高、リスクオフの円高と言われた。

ドル円で言えば、リスクオフで円高ドル安だった。

これはキャリートレードに注目すると理解しやすいパターンだった。

それが必ずしもあてはまらなくなってきている。

ここで私たちは迷わなければいけない。

果たして次のリスクオフでは円高で決まりなのだろうか。

円キャリー巻き戻しというシナリオは今のところ盤石に見えるが、米国株と米ドルの関係に変調が見える現在、その条件反射を続けていいのだろうか。

S&P 500(青、左)、名目ドル指数(赤、右)、ドル円(緑、右)

ちなみに昨年の「関税タントラム」の前後でドル円は1ドル150円前後から140円前後に6-7%ほど円高に振れた。

ドル(赤)は下げた後に低位に居座った。

ドル円(緑)は円高に触れた後、安いドルに対して再び円安へと回帰していった。