極論を楽しむなら、相場は3つのシナリオになる:

ハッピーエンド、デフレ、インフレだ。(9月27日 浜町SCI)

ハッピーエンドとは、長く長く基本的に強気相場が続くシナリオ。

2009年からこれまでがそれにあたるのかもしれない。

もちろん、この長さは異例と考えるべきものだろう。

デフレ・シナリオとは、バブルが起こり、その後に資産デフレ(名目資産価格の下落)が起こるケース。

日本の1980年代終わり、2000年ITバブルとその崩壊などが例だ。

各国が量的緩和で市場を守り始めるまで、これが最も典型的なパターンだった。

足下の強い相場を見る限り、これら2つのシナリオが優勢なのだろう。

しかし、少し前までは、もう1つのシナリオも心配されていた。

それが、今回レビューしておくインフレ・シナリオだ。

スタグフレーション的な環境、つまり資産の価値下落が起こるが、デフレとはならないケースだ。

前回の例は1970年代から1980年代初めになる。

以下、3つのグラフを見ておこう。

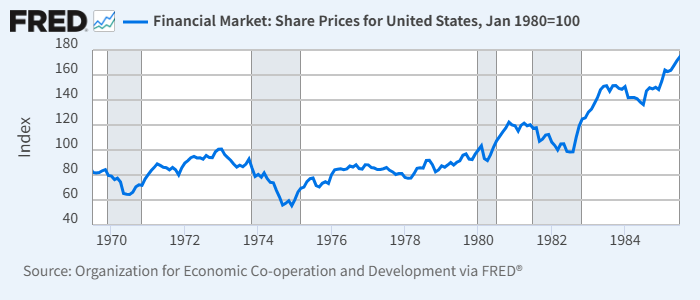

まずは1970年代から1980年代前半の米株価。

1980年代初めまではインフレの時代だった。

あまり暮らしやすい経済環境ではなかったのかもしれないが、読者は下のグラフを見てどう感じるだろう。

米株価(青、左、1980年初=100)

1970年代初めまでのニフティフィフティ相場からの下落は確かにスティープだ。

株価が半値ぐらいになっている。

でも、大きな弱気相場で株価が半値になるのはそう珍しいこととは言えない。

このグラフだけを見れば、そんなに恐ろしいようには見えない。

むしろ、少しの間我慢すれば、全体としては横這いまたは右肩上がりのようにも感じられる。

(次ページ: 貨幣錯覚を取り除いてみると・・・)